做多黃金擁擠交易,黃金ETF導(dǎo)致價(jià)格或?qū)⒊?/h1>

核心要聞:

黃金在本月觸及高位后回落逾6%,表明黃金和美國(guó)科技股一樣,成為市場(chǎng)上最擁擠的交易,如果市場(chǎng)或經(jīng)濟(jì)狀況生變,黃金數(shù)月來(lái)的表現(xiàn)可能會(huì)在拋售中化為烏有。ETF正在以有史以來(lái)最快的速度增長(zhǎng),已錄得近500億美元資金流入,遠(yuǎn)高于年度資金流入紀(jì)錄。黃金ETF的廣泛使用會(huì)導(dǎo)致價(jià)格超出市場(chǎng)基本面的水平。

----------

對(duì)經(jīng)濟(jì)停滯不前以及通脹爆發(fā)的擔(dān)憂促使投資者紛紛涌入黃金市場(chǎng),將國(guó)際金價(jià)推升至歷史新高,但市場(chǎng)波動(dòng)性也隨之上升,這是許多交易員所不樂(lè)見(jiàn)的。

據(jù)《華爾街日?qǐng)?bào)》報(bào)道,黃金在本月稍早觸及紀(jì)錄高位后回落逾6%,且每天的波動(dòng)幅度超過(guò)正常水平,這表明黃金和美國(guó)科技股一樣,成為市場(chǎng)上最擁擠的交易。同時(shí),這也帶來(lái)了風(fēng)險(xiǎn),即如果市場(chǎng)或經(jīng)濟(jì)狀況生變,黃金數(shù)月來(lái)的優(yōu)異表現(xiàn)可能會(huì)在一兩天的拋售中化為烏有。

Pictet Asset Management首席策略師Luca Paolini稱:“幾乎每個(gè)人都在談?wù)擖S金……在某種程度上,這是一個(gè)警告信號(hào)。該公司持有的黃金數(shù)量超過(guò)其市場(chǎng)基準(zhǔn),但如果波動(dòng)持續(xù),可能會(huì)出售一些黃金。”

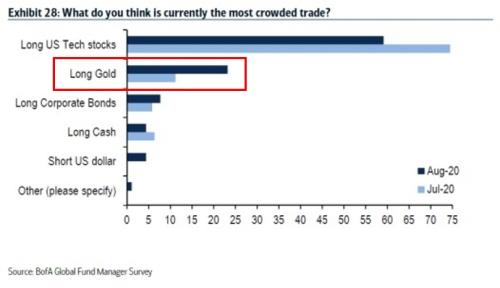

美國(guó)銀行發(fā)布的8月基金經(jīng)理調(diào)查顯示,23%的受訪者認(rèn)為做多黃金成為最擁擠的交易,這一比例較前上月有所上升。

一些交易員將此歸因于交易所交易基金(ETF)的受歡迎程度日益上升,這些基金向散戶和機(jī)構(gòu)投資者提供了成本更低、更容易獲得黃金、白銀和其他金屬商品的機(jī)會(huì)。他們表示,ETF買盤激增勢(shì)必會(huì)加劇價(jià)格波動(dòng),從而可能放大這些商品中經(jīng)常出現(xiàn)的繁榮-蕭條周期。

“由于散戶對(duì)ETF的興趣很高,你可能會(huì)看到過(guò)去從未出現(xiàn)過(guò)的波動(dòng),”F.L.Putnam Investment Management的投資組合經(jīng)理Ellen Hazen說(shuō)。該公司在3月份通過(guò)ETF購(gòu)買了黃金。不過(guò),她仍然認(rèn)為,黃金能有效地對(duì)抗通脹。

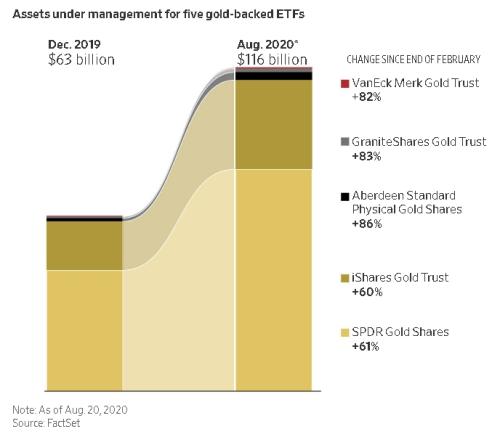

根據(jù)世界黃金協(xié)會(huì)(WGC)的數(shù)據(jù),黃金支持的ETF正在以有史以來(lái)最快的速度增長(zhǎng),今年已錄得近500億美元資金流入,遠(yuǎn)高于先前的年度資金流入紀(jì)錄。SPDR Gold Shares和iShares Gold Trust管理的資產(chǎn)今年增長(zhǎng)了60%,GraniteShares Gold Trust等規(guī)模較小的ETF增長(zhǎng)速度甚至更快。

過(guò)去五周,黃金日均波幅為1.2%,幾乎是去年年初以來(lái)一般波幅的兩倍。白銀的波幅則更大,日均接近4%,約為正常水平的三倍。黃金和白銀在某些交易日還曾出現(xiàn)大幅下跌,但沒(méi)有明確的原因?qū)Υ诉M(jìn)行解釋。在許多市場(chǎng)人士看來(lái),這表明投機(jī)者在市場(chǎng)中所占比例越來(lái)越大。

許多貴金屬ETF由實(shí)物黃金和白銀支持,但不少交易員認(rèn)為,ETF的資金流入和流出也會(huì)影響期貨市場(chǎng),因?yàn)镋TF的規(guī)模已經(jīng)相當(dāng)龐大,可以代表很大一部分投資者需求。

WGC的數(shù)據(jù)顯示,截至6月底,實(shí)物黃金支持的ETF的持金量約為3620噸,超過(guò)美國(guó)以外的任何國(guó)家。隨著對(duì)珠寶、金條和金幣的實(shí)物需求下降,第二季度ETF在全球黃金需求中的占比達(dá)到40%左右,而去年同期僅為6%。

當(dāng)個(gè)人投資者購(gòu)買實(shí)物黃金或白銀支持的ETF時(shí),他們買入的是信托基金的股份,而該信托持有的資產(chǎn)是貴金屬。交易商在ETF市場(chǎng)做市的一種方式是,在公開(kāi)市場(chǎng)上從交易商(通常是像摩根大通、匯豐等交易貴金屬的銀行)手中購(gòu)入實(shí)物貴金屬。因此,大量資金流入黃金ETF表明全球投資者對(duì)這種貴金屬的需求很大,這種趨勢(shì)隨后有助于左右期貨市場(chǎng)的情緒。向ETF交易商出售貴金屬的交易商也可能通過(guò)購(gòu)買期貨合約來(lái)對(duì)沖價(jià)格上漲,從而在ETF和貴金屬價(jià)格之間建立另一種聯(lián)系。

當(dāng)資金流入ETF時(shí),這種趨勢(shì)可能會(huì)產(chǎn)生反效果。交易員表示,3月份貴金屬隨股票一道暴跌時(shí),下跌的原因通常是投資者將資金從避險(xiǎn)金屬中撤出以籌集現(xiàn)金,ETF的資金流出則幫助加劇了金價(jià)的跌勢(shì)。

杜克大學(xué)金融學(xué)教授Campbell Harvey稱:“我確實(shí)相信這是純粹的投機(jī)。”他認(rèn)為,黃金ETF的廣泛使用會(huì)導(dǎo)致價(jià)格超出市場(chǎng)基本面的水平。“有些人在進(jìn)行動(dòng)量交易……一旦出現(xiàn)拐點(diǎn),他們就會(huì)被擊垮。”